管理通貨制度

管理通貨制度(かんりつうかせいど、英: Fiat System)とは、通貨の発行量を通貨当局が調節することで、物価の安定、経済成長、雇用の改善、国際収支の安定などを図る制度。日本国の通貨当局である日本銀行は、日本銀行の負債に計上されている通貨(日本銀行券、日銀当座預金)の発行量を、日本銀行の資産に計上されている主として国債とバランスさせて[1]、調整しており、この状態は金本位制、銀本位制に対して、国債本位制であると言える。

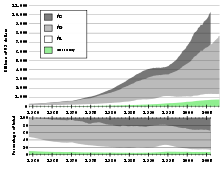

管理通貨制度のもとでは通貨当局は金や銀などの保有量とは無関係に通貨供給量を増減させることが出来るので、第二次世界大戦後から情報革命を背景に電子記録としての預金通貨を止め処なく増やしている。右図のような通貨供給量の増加は世界的な傾向である。また、この預金通貨が生まれる働きを「信用創造」と言い、銀行が借入金を申し込まれた際に貸し出し相手の返済能力や現在抱えている別の借入金の額など勘案・算段し、それを持って「返済能力が欠如する場合は貸し出しを断ったり、高い金利を付けて貸し出しを了承する」場合もある。与信行動に問題がなく貸し出しが成立した場合、銀行は申し込み相手に口座を開設させ、その通帳の額面に借入金額を書き込む事で「貸借関係の成立」となる。この貸借関係成立によって生まれる預金通貨は「万年筆マネー」や「キーストロークマネー」と呼ばれる「いわば架空通貨」とも言えるもので、直接的に現金紙幣や硬貨が用意されるものではない。しかしながら一度通帳に書き込まれた預金通貨があれば、企業であれば設備投資のための支払いが出来たり、個人の場合であれば住宅建築費用などの大口の購入決済手段として用いる事が可能となる。これは現金紙幣や硬貨が直接手に触れられる形として存在するのと同義である。そのため多くの人は銀行が貸し出すお金は現金であると思い込む勘違いが存在する。しかしながら「現金紙幣及び硬貨と預金通貨は全く違うもの」である事を理解するのが経済の知識としては必須である。またこのような「書き込む事で生まれる預金通貨を生み出す権限の担保(裏付けとも言える)」にあるのが中央銀行が発行する当座預金であり、日本の場合は「日銀当座預金」と呼ばれるもので、これも日本の場合は中央銀行にあたる日本銀行が各銀行に割り当てて付与しているもので、その当座預金の保有額が法律によって定められており、その法令を「銀行準備率」と呼ぶ。

特徴 編集

管理通貨制度の下では、自国通貨は原則的にいくらでも発行できる[2]。金を貨幣価値の裏付けとする金本位制においては、銀行券発行量は正貨準備高に拘束されるのに対し、管理通貨制度では行政府の通貨政策次第であり、貨幣の価値は政府または中央銀行の政策によって裏付けされるためその価値は不安定となりやすい。よって通貨当局は金融政策により貨幣価値の安定化を図ることを重視する。

銀行学派の考え方によれば、中央銀行はプライマリバンク(中央銀行と直接取引の口座を開設している市中銀行)の担保の差出の対等物として通貨を発行するのが原則であり[3]、この場合通貨の価値は市中の信用力に依存している。一方で議会や行政府が国債を発行して中央銀行に引き受けさせている場合、その通貨の価値は行政府の信用(徴税権や国庫財産など)を担保としている。

管理通貨制度では、発行量が本位の備蓄量に拘束されることがないので、景気や物価調整のために柔軟な通貨量調整をすることができるメリットがある。一方で通貨当局と行政府の関係(独立性と協調性)がつねに問われ、通貨当局が行政府の影響下にある場合、景気対策のための恒常的な金融緩和がインフレを招く場合がある。また独立性が極端に保護されている場合、通貨当局の失策が国家に破滅的な混乱をもたらす場合がある(ライヒスバンクの事例)。

管理通貨制度においても通貨は市中あるいは政府の信用の対等物として取り扱われるのが原則であり[要出典]、この原則に政策上の事情あるいは恣意性が加わるとインフレーションやデフレーションの原因となる。

歴史 編集

20世紀に管理通貨制度が採用される以前において、欧米諸国を中心とした国際決済市場では金本位を利用することが一般的であった。これは銀行に金貨・金地金を預託しその預かり券(紙幣)を用いて取引を行い、最終的な決済は売り手・買い手の指定する銀行間で金現送することによって精算する制度である。

金本位による国際決済は戦争によりしばしば中断されることがあり、とりわけ19世紀にはロンドンが主要国にとって国際決済の中心であった事から、第一次世界大戦の発生により金本位の中断を余儀なくされた。例えば日本は1913年12月末の時点で日銀正貨準備は1億3000万円、在外正貨2億4,600万円であり、在外正貨はすべてロンドンにあった。また外貨決済の8 - 9割をロンドンで行っていたが、第一次世界大戦が始まる1914年の8月には手形輸送が途絶し(当時はシベリア鉄道で輸送していた)、ロンドンの金融機関が活動を停止するなど混乱した。大戦終結にともない1919年にアメリカが、1925年にはイギリスが金本位制に復帰した。

金本位制の問題は資本となる金塊を国際市場である都市に集中させざるをえない点にもあった。とくに19世紀における国際金融の中心地であったイギリス・ロンドンや20世紀にかけてその地位を継承したアメリカ・ニューヨークには世界各国の中央銀行の支店や、各国政府の出先機関が集中しており、各国の国際収支の調整はその都市に設置された支店間での金塊の現送により調整されるシステムであった。

第一次世界大戦の前後から金(本位金)は経済力の格差からアメリカに集まり、アメリカでは国内で正貨が過剰となってインフレが昂進したことから、通貨準備から金の一部をはずす不胎化政策をとった結果、金本位制の持つ国際収支調整のメカニズムは失われ金の偏在が進行した。フランスでは第一次世界大戦の賠償金としてドイツから1320億マルクを獲得する請求権を得たが現物給付などにより十分な支払いがなされなかったこともありインフレ(リーブル相場の下落)が発生し、極端な金塊主義政策を採用し本位金の備蓄をおこなった。

これらの背景のもとに1929年からの世界恐慌が拡大し、イギリスは1931年に金本位制を離脱、アメリカを除く各国もこれに追随し、以後金本位制に代わる管理通貨制度の時代になった。イギリスの経済学者ジョン・メイナード・ケインズは1920年代の半ばから、為替の安定に主眼を置く金本位制に替わって、国内経済の諸目的(物価・景気・雇用)を優先させる管理通貨制度の採用を主張していた。

第二次世界大戦後はIMF体制のもと、金と1オンス=35ドルの平価で交換可能なアメリカ合衆国ドルを基軸通貨とし、各国通貨は米ドルとの固定相場制を採用した(ブレトン・ウッズ体制)。この体制下でも加盟各国は国内においては管理通貨制度を取っており、通貨当局は為替介入と金融政策により対ドル固定相場を上下幅1%以内に維持しつづけた。この制度は「金ドル本位制」「金為替本位制」などといわれる。1971年、アメリカの財政赤字、経常収支の赤字が増大してインフレが進行、アメリカはドルと金の兌換停止に踏み切り(ニクソン・ショック)、これをもって金と通貨の関係は完全に切り離され、国際的にも管理通貨制度へ移行した。

文献情報 編集

- 松岡和人「自由銀行制度の再評価について」『愛知教育大学研究報告. 人文・社会科学編』第59巻、愛知教育大学、2010年3月、101-107頁、hdl:10424/2882、ISSN 1884-5177、CRID 1050282813411464704。

- 判澤純太「日華事変をめぐる日本金融の「広義国防化」変換過程と、「華北『分治』工作」の「高度国防」化」『新潟工科大学研究紀要』第9巻、新潟工科大学、2004年12月、83-106頁、ISSN 1342-792X、CRID 1050565162986994560。